Laatste Wijziging :

09 juli 2020

Een uitzonderlijk halfjaar

De uitbraak van COVID-19 maakt van 2020 een historisch jaar. Ook de beursbewegingen in de eerste helft van het jaar waren ongezien. Na een scherpe correctie van 40 % in het eerste trimester volgde er een onverwacht snel herstel. Uiteindelijk kenden de aandelenbeurzen, over de hele jaarhelft genomen, een vrij beperkte daling (van 5% in de VS tot 13% in Europa , zie grafiek 1). Ook de rentes op bedrijfsobligaties, die in maart door het dak schoten, vielen terug naar vrij normale niveaus. Uiteindelijk is dit een vrij milde correctie, zeker omdat we begin dit jaar vertrokken van relatief hoge waarderingsniveaus. Het lijkt momenteel alsof voor de financiële markten de crisis zo goed als voorbij is.

Grafiek 1: evolutie van de aandelenbeurzen over 2020 (Bron AG).

Nochtans is COVID-19 nog niet overwonnen. Het aantal slachtoffers blijft stijgen, vooral in de VS en in Zuid-Amerika. Ook in Europa en in Azië, waar het virus teruggedrongen lijkt, blijven er broeihaarden opduiken. De impact van de quarantainemaatregelen op de economische groei blijkt ongezien. Werkloosheidcijfers zijn historisch hoog, detailverkopen storten in elkaar en het aantal faillissementen stijgt spectaculair. Voor de Eurozone wordt in 2020 een negatieve groei van -10% verwacht met een slechts gedeeltelijk herstel volgend jaar. Dit is een veel pessimistischer scenario dan wat economen in het begin van de crisis voorspelden.

Vanwaar het optimisme op de financiële markten terwijl de economie op een dieptepunt zit?

Het lijkt vreemd op het eerste gezicht, maar er zijn toch een paar verklaringen:

- Ten eerste kennen we de impact van COVID-19 nu al beter dan in maart. We weten dat een combinatie van quarantaine, hygiëne- en tracingmaatregelen het aantal besmettingen onder controle kan houden en vermijden dat het gezondheidssysteem in elkaar stort. De meeste bedrijven hebben ondertussen aangetoond dat ze dankzij telewerk en e-commerce kunnen doorwerken. Bedrijven die wel moesten sluiten konden een beroep doen op overbruggingskredieten en tijdelijke werkloosheid. De blinde verkooppaniek van half maart bleek dus overdreven (zoals we trouwens vermeld hadden in onze blog van 17 maart).

- Ten tweede kijken financiële markten niet naar het heden maar naar de toekomst. Ook al was het tweede kwartaal op economisch vlak een historisch dieptepunt, toch zien we al de eerste tekenen van herstel. In de VS verbetert de arbeidsmarkt en lijkt het ergste achter de terug. In Europa stijgt het vertrouwen van de ondernemers. De financiële markten gaan er logischerwijze vanuit dat de economie weer zal aantrekken naarmate de lockdown voort wordt afgebouwd.

- De aandelenmarkten hebben ook een andere sectorsamenstelling dan de reële economie. Zwaar getroffen sectoren zoals horeca, toerisme, cultuur en sport zijn weinig vertegenwoordigd op de beurs. Sectoren die daar wel zwaar wegen, zoals farmacie, technologie of telecom, hadden veel minder te lijden onder de crisis.

- Belangrijkste gamechanger is echter de interventie van de centrale banken. Door hun wereldwijde massale aankopen van obligaties houden ze de rente zeer laag en pompen ze liquiditeiten in het financieel systeem. Rendementen op overheidsobligaties zijn dan ook negatief of in de buurt van nul. Beleggers op zoek naar enig rendement zijn bereid om meer risico te nemen en kopen bedrijfsobligaties of aandelen. De centrale bankiers hebben ook duidelijk gemaakt dat dit geen tijdelijke maatregel is en dat hun politiek in de nabije toekomst zal worden voortgezet.

- Een laatste positieve factor is de hoop op een vaccin of een geneesmiddel. Of en wanneer er een vaccin ontwikkeld zal worden is moeilijk te voorspellen, maar het is wel een feit dat er ongeziene researchbudgetten worden vrijgemaakt en dat toponderzoekers unaniem positief zijn over de slaagkansen.

De risicofactoren zijn echter niet verdwenen.

1. Laten we vooral niet uit het oog verliezen dat het coronavirus (SARS-Cov-2) een recent virus is waarvan de wetenschap nog niet alle geheimen onthuld heeft. Uiteraard zou een nieuwe zware uitbraak van COVID-19, de zogenaamde “tweede golf'– of nog erger – eventuele mutaties die het virus nog agressiever zouden maken – nefast zijn voor financiële markten.

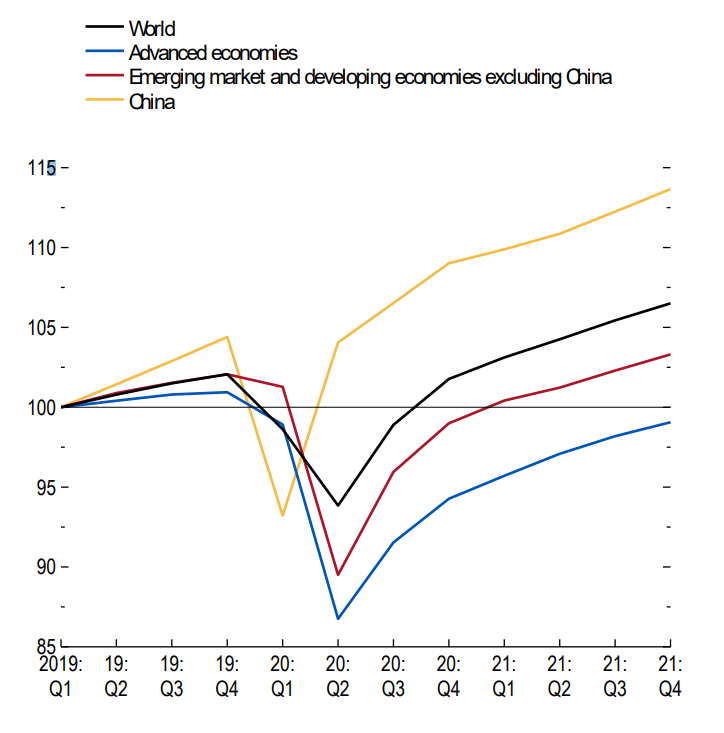

2. Maar zelfs al blijft de evolutie van COVID-19 onder controle, dan bestaat er nog heel wat onzekerheid over de bevestiging van het verwachte economisch herstel. De meeste economen gaan nu uit van een verdere evolutie in V-vorm, maar dan de √ zoals bij een vierkantswortel (zie grafiek 2) In dat scenario veert de economie bij het einde van de lockdown snel terug, maar groeit slechts traag door naar het niveau van voor de crisis. Over die tweede fase van het herstel bestaat nog veel onzekerheid momenteel; de vraag is of consumenten en ondernemingen al voldoende vertrouwen zullen hebben om minder te sparen en opnieuw grote aankopen en investeringen te doen.

Grafiek 2: verwacht economisch herstel in 2021 (Bron IMF).

3. Op langere termijn vormt de stijging van de overheidsschulden een aandachtspunt. De huidige schuldstijging is op zich geen echt probleem zolang ze het gevolg is van gerichte en eenmalige reddingsmaatregelen. Vanaf nu zal er echter wel gewerkt moeten worden met een budget dat enerzijds zorgt voor een solide groei en sociale cohesie en anderzijds vermijdt dat de schuldgraad verder stijgt. Het moet een gebalanceerde mix van duurzame investeringen, slimme besparingen en rechtvaardige belastingen worden. (Kleine randbemerking die wat buiten het gebruikelijke kader van deze blog valt: De vorming van een federale regering zou alvast een eerste stap in de goede richting zijn).

Hoe beleggen we ondertussen in deze onzekere omgeving?

1. Aan de huidige lage rentes vinden we overheidsobligaties niet interessant. In de meeste gevallen zijn de rendementen negatief, zeker na correctie voor inflatie. We onderwegen overheidsobligaties dan ook in onze tak 23-portefeuilles. Binnen tak 21 investeren we in defensieve alternatieven zoals infrastructuurleningen, woonkredieten, rechtstreekse leningen aan overheden en financiering van sociale woningbouw (met overheidsgarantie), die niet opgekocht worden door de centrale banken en daardoor een hoger rendement opleveren voor een laag risico.

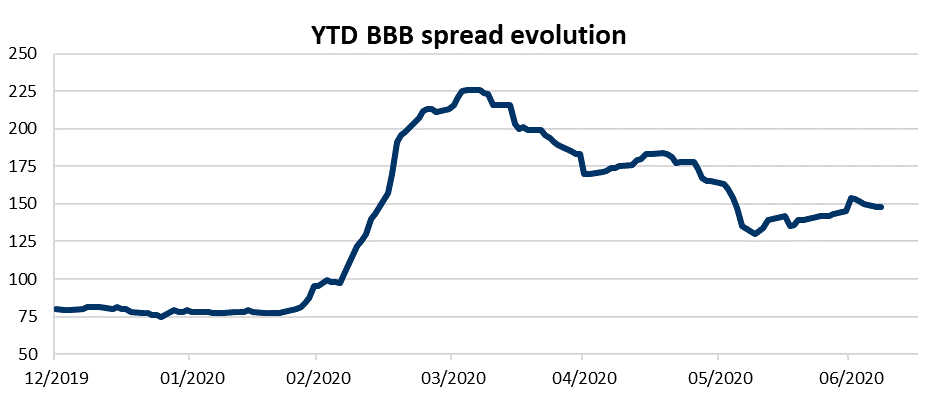

2. Ondernemingsobligaties vormen nog steeds een aantrekkelijk alternatief. De kredietspread (dit is de extra vergoeding voor bedrijfsrisico) is wel gezakt in het tweede kwartaal maar de rendementen op obligaties van kwaliteitsondernemingen blijven relatief interessant (zie figuur 3), ook omdat ook hier de centrale banken de markten ondersteunen. We blijven aankopen, maar minder dan in het voorbije kwartaal.

Grafiek 3: evolutie kredietspread over 2020 (Bron AG).

3. Aandelen zijn na de snelle stijging van het afgelopen trimester alleszins vatbaar voor een korte termijncorrectie, als blijkt dat het economisch herstel toch wat trager zou komen dan verwacht. Onze strategie blijft hier dezelfde als vermeld in onze blog van 7 april. Bij koerscorrecties kopen we aandelen bij, maar tegelijkertijd hebben we een programma van systematische aankopen gespreid in de tijd, lopen. Aandelenwaarderingen op lange termijn blijven immers aanvaardbaar in een omgeving van economisch herstel en lage rentes. We verkiezen Europa boven de VS, omdat de waardering is achtergebleven terwijl de gezondheidscrisis beter onder controle is. Binnen de selectie van aandelen verschuift onze focus van kwaliteit (de zogenaamde groeiaandelen) gedeeltelijk naar aantrekkelijke waardering (de zogenaamde waarde aandelen).

En voor het overige wensen we iedereen een welverdiende vakantie na dit intensieve halfjaar. Zelf blijven we in België en zoveel als mogelijk binnen onze eigen bubble. We blijven voorzichtig, niet alleen op de financiële markten.

Wim Vermeir, 9 juli 2020