Levensverzekering: wat u moet weten

Een levensverzekering is een spaarproduct (tak 21) of beleggingsproduct (tak 23) afgesloten tussen u (de verzekeringsnemer) en een verzekeringsmaatschappij.

Het contract bestaat uit de volgende elementen:

- De premie: het bedrag dat u maandelijks of jaarlijks in uw contract stort. U bepaalt dit bedrag bij de onderschrijving, afhankelijk van het product (sparen of beleggen). Er is 2% premietaks verschuldigd en er kunnen extra kosten van toepassing zijn.

- De verzekeringsnemer: de persoon die het contract afsluit en zich ertoe verbindt de premies te betalen.

- De verzekerde: de persoon op wie het risico op leven of overlijden rust dat gelinkt is aan het contract. De verzekeringsnemer en de verzekerde kunnen dezelfde persoon zijn.

- De begunstigde bij leven: de persoon die het kapitaal op het einde van het contract krijgt, als de verzekerde nog in leven is. De verzekerde en de begunstigde bij leven kunnen dezelfde persoon zijn.

- De begunstigde bij overlijden: de persoon die het kapitaal krijgt bij overlijden van de verzekerde tijdens de looptijd van het contract (als het contract een begunstigingsclausule bij overlijden bevat). De begunstigde bij overlijden en de verzekerde moeten twee verschillende personen zijn.

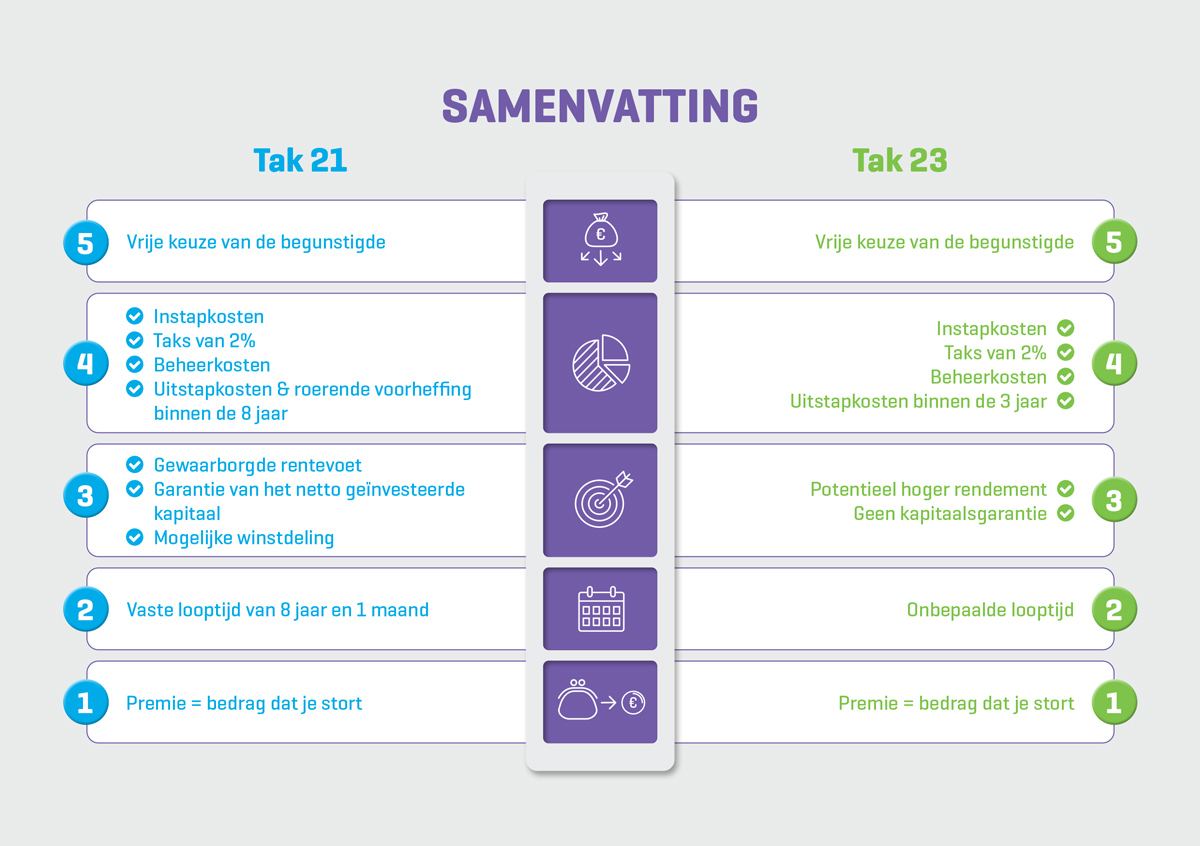

Tak 21 of tak 23: wat zijn de verschillen?

Tak 21: voorzichtigheid voor alles

Wil u uw spaargeld laten aangroeien en tegelijk de risico's beperken? Tak 21-levensverzekeringen, ook spaarverzekeringen genoemd, kunnen een interessante oplossing zijn.

Dit type verzekering biedt een gewaarborgd nettokapitaal, een gewaarborgde interestvoet en een eventuele jaarlijkse winstdeling.

De winstdeling is een soort bonus die de verzekeraar kan uitkeren aan zijn klanten naargelang de meerwaarde gerealiseerd op de beleggingen. Die kan van jaar tot jaar verschillen en hangt af van de resultaten van AG en van de economische situatie. De winstdeling is niet wettelijk of contractueel verplicht.

Tak 23: focus op potentieel rendement

Bent u bereid meer risico te nemen voor een potentieel hoger rendement? Denk dan aan de levensverzekeringsproducten van tak 23! Dit type verzekering wordt ook wel beleggingsverzekering genoemd.

Het rendement van tak 23-levensverzekeringen is rechtstreeks gekoppeld aan de resultaten van de door de verzekeraar geselecteerde beleggingsfondsen. Sommige producten bieden een potentieel hoger rendement aan het eind van het contract (na aftrek van kosten en belastingen). Langs de andere kant biedt tak 23 geen enkele rendements- of kapitaalgarantie, wat een risico van financieel verlies inhoudt.

Een ander belangrijk voordeel: als u kiest voor tak 23, kan u uw contract na een periode van 3 jaar kosteloos opzeggen.

Welke mogelijkheden biedt de levensverzekering?

U kent nu de basisprincipes van de levensverzekering. Ontdek enkele van de vele mogelijkheden die dit type belegging biedt.

1. Uw (aanvullend) pensioen voorbereiden

Uw wettelijk pensioen is misschien niet voldoende om uw levensstandaard te behouden wanneer u met pensioen gaat. Het bedrag kan lager zijn dan uw laatste loon.

Oplossing? Bouw een aanvullend pensioenkapitaal op via een levensverzekering!

Zo zorgt u alvast voor een appeltje voor de dorst en geniet u een belastingvoordeel van 25 of 30% op het gespaarde bedrag (op voorwaarde dat u aan de wettelijke vereisten voldoet).

2. De toekomst van uw (klein)kinderen voorbereiden

U kan beginnen met sparen voor uw (klein)kinderen en hen een financieel duwtje in de rug geven voor de toekomst. Voordeel? U kiest de duur van het contract afhankelijk van de leeftijd van het kind. Met andere woorden, u laat het kapitaal aangroeien tot uw (klein)kinderen de leeftijd bereiken die u hebt bepaald (tussen 18 en 24 jaar).

3. Uw spaargeld laten aangroeien

U hebt spaargeld, maar geen concrete plannen op middellange of lange termijn. Als beleggingsinstrument is een levensverzekering ook een interessante oplossing om uw spaargeld te laten aangroeien!

De inflatie blijft jaar na jaar stijgen. Een kapitaal dat op een spaarrekening staat, is dus een kapitaal dat geleidelijk aan waarde verliest.

4. De overdracht van uw vermogen plannen

U kan een levensverzekering afsluiten om uw nalatenschap te plannen en zo een kapitaal na te laten aan uw dierbaren (uw kinderen bijvoorbeeld). Dit kan eenvoudig door de betrokkene bij het afsluiten van het contract als begunstigde aan te duiden.

5. Een schenking beschermen

Meer en meer ouders en grootouders maken gebruik van een roerende schenking om hun (klein)kinderen een financieel duwtje in de rug te geven. Bij overlijden van de schenker binnen de 3 jaar zijn in principe wel successierechten verschuldigd.

- De schenking wordt geregistreerd: u gaat langs een notaris en betaalt vooraf de schenkingsrechten. Bij overlijden binnen de 3 jaar zijn er geen successierechten verschuldigd.

- De schenking is niet geregistreerd: er zijn in principe successierechten verschuldigd als u binnen de 3 jaar overlijdt.

Door te kiezen voor een levensverzekering dekt u deze belangrijke periode van 3 jaar en vermijdt u dat uw erfgenamen mogelijk hoge successierechten moeten betalen als u zou overlijden. Deze oplossing is doorgaans ook voordeliger dan een schenking via een notaris.

6. Uw dierbaren beschermen tegen de financiële gevolgen van een overlijden

Naast het verdriet kan het plotse overlijden van een dierbare ernstige financiële gevolgen hebben voor het gezin. Het inkomen van het gezin kan aanzienlijk dalen terwijl de vaste kosten blijven. Met een levensverzekering kan u een kapitaal voorzien bij overlijden van de verzekerde (u of uw partner bijvoorbeeld) en zo uw levensstandaard en/of die van uw gezin beschermen.

In dat geval is de tijdelijke levensverzekering met vast kapitaal een uitstekende oplossing.

Ontdek het aangrijpende verhaal van Marc. Zo begrijpt u beter hoe deze verzekering u kan helpen uw dierbaren te beschermen.

Wat uw behoeften ook zijn, neem gerust contact op met uw verzekeringstussenpersoon om samen de formule te kiezen die het best past bij uw situatie.